한화그룹이 싱가포르 해양 부유물 설계·제작업체 '다이나맥홀딩스(Dyna-mac Holdings, 이하 ‘다이나맥’'에 조건부 현금 입찰을 제안한 것으로 알려졌다.

공개매수에 성공해 해양플랜트 사업을 본격적으로 확장하겠다는 의지를 내비쳤다.

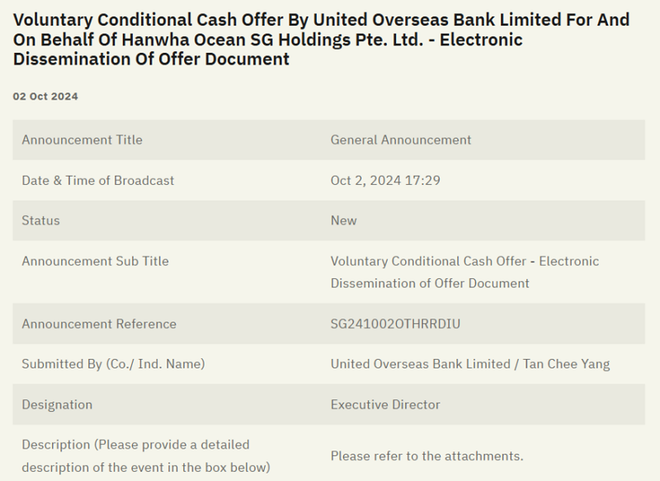

지난 10월 7일 싱가포르 증권거래소에 따르면 다이나맥은 지난 10월 2일(현지시간) 한화오션SG홀딩스를 대신해 현지 은행 UOB로부터 주식을 현금으로 사겠다는 조건부 제안을 받았다는 사실을 공시했다.

한화오션SG홀딩스는 다이나맥 지분 인수를 위해 설립된 특수목적회사(SPC)다. 한화에어로스페이스 90%, 한화오션 10% 지분을 보유하고 있다.

한화오션SG홀딩스는 지난 5월 싱가포르 조선사 케펠이 보유하고 있던 다이나맥 지분 23.9%를 인수하면서 한화오션이 21.5% 한화에어로스페이스가 2.4%의 지분을 매수했다.

지난 9월에는 공개매수를 추진하며 주당 0.6싱가포르달러를 제안했다.

오는 10월 30일까지 협상을 완료해야 하는데 0.6싱가포르달러는 지난 6월 30일 기준 다이내믹의 순자산가치(NAV)인 9.79싱가포르센트에 512.9%의 프리미엄을 더한 가격이다.

한화오션SG홀딩스는 제안서를 통해 다이나맥 주주들에 한화의 지분 투자로 얻을 효과도 상세히 설명했다.

다이나맥 홀딩스의 기술이 부족하고 규모의 경제를 달성하지 못하면 글로벌 에너지 전환에 대응하기 어렵다며 한화와의 협력으로 다이나맥은 디지털 전환의 범위를 조선소로 확장할 수 있다고 설명하면서 스마트 조선소를 구현하고 저탄소‧무탄소 솔루션을 제공할 계획을 갖고 있다고도 부연했다.

해양플랜트 상부구조물 시장의 진입장벽이 낮아 다이나맥이 기존‧잠재 경쟁자로부터 상당한 압박에 직면할 것으로 예상한다는 점도 설명했다.

한화오션SG홀딩스는 현재 다이나맥의 규모로는 경쟁 우위를 지키기 어렵다고 진단하며 한화와의 협력을 제안했다.

양사의 프로젝트 관리‧엔지니어 역량을 결합하고 운영을 최적화하며 R&D에 투자해 치열한 경쟁에 탄력적으로 대응할 수 있다고 봤다.

마지막으로 거시경제의 불확실성, 유가 변동성, 지정학적 위험 등으로 다이나맥이 10년 동안 상당한 재정적 어려움을 겪었다고 분석하며 한화와 회사에 영향을 미칠 수 있는 잠재 위험을 탐색할 수 있다고 강조했다.

공개매수 선언 이후 다이나맥 창업자 측은 한화의 제안에 대해 부정적인 시각을 내비쳤었다.

주당 0.6싱가포르달러의 인수 가격은 다이나맥 홀딩스의 가치와 성장 잠재력을 적절하게 반영하지 못했다고 지적했다.

한화는 이러한 우려를 뒤엎고 다이나맥의 지분을 확보해 수주 경쟁력을 강화한다는 포부다.

다이나맥은 해양플랜트 상부구조물을 전문적으로 제조하는 기업으로 1990년 설립됐다.

부유식 원유 생산 저장 및 하역 설비(FPSO), 부유식 원유 저장 및 하역 설비(FSO), 부유식 액화 천연가스 설비(FLNG) 등을 전문적으로 설계‧제조로 사업을 영위하면서 싱가포르에 2개, 중국에 1개의 생산거점을 뒀다.